Buongiorno a tutti,

oggi parlerò del Trust ed in particolare della sua applicazione al servizio dell’impresa, come strumento per il passaggio generazionale.

Prima di tutto, una breve definizione: con Trust intendiamo lo strumento giuridico nel quale una o più persone – disponenti – trasferiscono i propri beni sotto la responsabilità di una terza persona – Trustee – il quale assume l’obbligo di amministrarli negli interessi di uno o più beneficiari.

Il trust può essere anche affiancato agli strumenti tipici previsti dal nostro ordinamento per il passaggio generazionale, per cercare di integrarne gli effetti ove non pienamente soddisfacenti (parliamo, ad esempio, della società in accomandita per azioni oppure dei più recenti patti di famiglia).

Solitamente, il passaggio generazionale di un’impresa familiare è uno scoglio piuttosto arduo da affrontare, soprattutto per quanto riguarda la sua pianificazione e l’aspetto fiscale.

Vedremo, quindi, in quali casi e perché è consigliato utilizzare il Trust.

Il passaggio generazionale all’interno dell’impresa familiare

La prima parola chiave da ricordare è impresa familiare.

L’impresa familiare è quel modello di impresa in cui la maggior parte del processo decisionale è in capo all’imprenditore fondatore, ai suoi parenti/eredi, o all’imprenditore che ha acquisito il possesso dell’impresa.

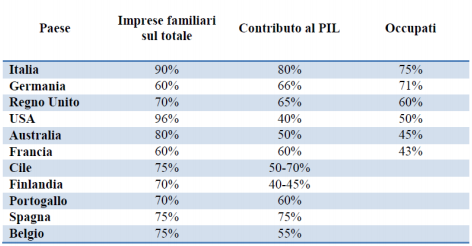

In questo caso, i numeri delle imprese familiari nel mondo e del loro contributo al PIL, ci permettono di delineare il grande problema del passaggio generazionale e della sua soluzione tramite il Trust.

Ebbene, questi numeri, che a una lettura superficiale ridurrebbero il passaggio generazionale ad un mero problema di fissare l’appuntamento da un notaio, trascinano in sé una questione di natura macroeconomica data dalla sfida con cui migliaia di imprese in Italia e in Europa sono costrette a confrontarsi.

Possiamo vederlo da una recente indagine di Eurispes-Uil Pubblica Amministrazione:

- emerge come il dissesto di numerose famiglie derivi dal dissesto dell’impresa familiare, che, alla luce dei numeri in gioco, ci porta a credere che il legislatore non abbia compreso qual è l’obiettivo del passaggio generazionale e quello dell’imprenditore, cioè di assicurare la stabilità dell’impresa rispetto a quanto previsto dal legislatore, ovvero assicurare la stabilità all’arricchimento del soggetto assegnatario dell’impresa.

- in Europa parliamo di 600.000 posti di lavoro persi a seguito della morte di imprese familiari che hanno fallito il passaggio generazionale.

Il passaggio generazionale all’interno dell’impresa familiare

La seconda parola chiave che introduciamo è Business Transfer Project, ovvero il modello di passaggio generazionale dell’impresa.

Perché ne parliamo? Perché ci serve per capire il funzionamento e, soprattutto, le problematiche legate al passaggio generazionale all’interno dell’impresa familiare.

Il modello di passaggio generazionale segue determinate regole:

- l’esercizio dell’attività imprenditoriale deve avvenire dentro a degli schemi di responsabilità limitata eliminando posizioni di responsabilità illimitata (per approfondimenti fare riferimento a L. 231/01)

- la pianificazione del passaggio generazionale non deve avvenire al primo infarto dell’imprenditore ma deve essere frutto di una presa di coscienza del problema

- la presa di coscienza del problema deve avvenire più o meno all’età di 50 anni, età che costituisce il limite spartiacque per “acquistare la chiave di successo” della futura convivenza generazionale. Convivenza generazionale che è il maggior problema del passaggio generazionale, dovendo da una parte gestire le aspettative dell’imprenditore e dall’altra del suo successore o suoi successori.

Sul punto, sempre dall’indagine di Eurispes-Uil-PA emerge come il fallimento del passaggio generazionale derivi dalla mancata pianificazione dell’imprenditore (USA 44%, Italia 63%).

È una situazione che porta a riflettere, considerando gli effetti della globalizzazione e delle innovazioni tecniche e di metodo che stanno portando a inevitabili perdite occupazionali.

Gli aspetti fiscali del passaggio generazionale

Discussi gli aspetti emotivi del passaggio generazionale, andiamo quindi a pianificare il suo modello e a individuare lo strumento giuridico più adatto per il passaggio generazionale, anche e soprattutto sulla base dell’impatto fiscale che questa scelta avrà: parliamo della leva fiscale.

Non per niente la pianificazione del passaggio generazionale spesso è accompagnata anche da un certo interesse per l’impatto fiscale che avrà.

Il problema è delicato.

Se è vero che lo strumento giuridico non è solo scelto per il vantaggio fiscale che può portare, si può comunque affermare che lo stesso perderà appeal o non verrà scelto nel caso di un aggravio fiscale.

E questo anche in considerazione del fatto che si deve gestire un passaggio generazionale, che si traduce in passaggio della competitività d’impresa e rischia di innescare meccanismi di confronto se non addirittura di scontro.

Una piccola precisazione. Il legislatore europeo sembra aver compreso l’importanza di questa staffetta generazionale e, con la raccomandazione 94/1069/CE, ha sollecitato gli stati membri a:

- rendere l’imprenditore consapevole dei problemi di trasferimento e incoraggiarlo a prepararsi per un evento del genere nella sua vita

- fornire un contesto finanziario che aiuta verso i trasferimenti di successo

- consentire l’imprenditore a prepararsi in modo efficace per il trasferimento offrendo idonee procedure

- garantire la continuità delle società di persone e delle imprese individuali in caso di decesso di un partner o l’imprenditore

- garantire il trasferimento di successo all’interno di una famiglia, assicurando che successioni o donazioni non mettano a repentaglio la sopravvivenza del business

- favorire il proprietario, attraverso misure fiscali, nella vendita o trasmissione della sua attività ai dipendenti, in particolare quando non vi è alcun successore nella famiglia

L’Amministrazione Finanziaria ha affermato la possibilità di applicare l’esenzione fiscale prevista dall’articolo 3, comma 4 ter del D.Lgs 346/90 all’ipotesi di azienda segregata in Trust non discrezionale.

Per completezza, si evidenzia che l’agevolazione fiscale di non pagamento dell’imposta di successione e donazione trova applicazione a condizione che:

- venga conferita una partecipazione di controllo di una società

- il destinatario del trasferimento sia un discendente del disponente o il coniuge

- questi si impegni a mantenere il controllo e a continuare l’attività per almeno cinque anni

Il Trust, lo strumento giuridico più affidabile per il passaggio generazionale

Bene, Trust è la quarta parola chiave da ricordare.

Infatti, se è vero che il passaggio generazionale dell’impresa non è solo la trasmissione dell’impresa ma anche la trasmissione della cultura d’impresa, per rispondere alla mancanza di risposte del legislatore italiano (ad esempio S.a.p.a., proprietà e usufrutto, patti di famiglia, testamento e altro ancora), la soluzione Trust diventa quella più ovvia e naturale.

Prima di procedere però chiediamoci una cosa: perché all’imprenditore viene consigliato il Trust, che è uno strumento giuridico straniero, rispetto agli strumenti giuridici più conosciuti quali l’usufrutto, il mandato fiduciario, il patto di famiglia o lo strumento testamentario?

Questa legittima domanda ci impone di indossare gli abiti e gli occhiali dell’imprenditore con la conseguenza che, se è vero che l’imprenditore è un capitano d’impresa, è altrettanto vero che è un padre di famiglia e quindi la sua aspirazione è di stipulare una staffetta generazionale per la propria impresa.

Come già anticipato, la soluzione Trust è la soluzione più ovvia e consigliata, trattandosi di uno strumento giuridico flessibile i cui pregi possono essere così sintetizzati:

- unitarietà della titolarità delle partecipazioni

- regolamentazione, tramite l’atto istitutivo del Trust, delle modalità di gestione e dell’esercizio dei diritti inerenti le partecipazioni sociali

- segregazione delle partecipazioni sottoposte al Trust con conseguente indifferenza rispetto alle vicende dei singoli soggetti

La soluzione Trust permette all’imprenditore di affrontare per tempo i propri timori, attraverso una programmazione del passaggio generazionale e alla scelta del Trustee, soggetto che assume la titolarità del diritto o della proprietà dei beni oggetto del Trust.

Ciò rimanda all’esperienza americana di “professional ownership”, dove le imprese si sono istituzionalizzate e il Trustee è sia garante di regole certe che arbitro, e dove le nuove generazioni della dinastia-famiglia possono anche evitare di gestire l’impresa ma tuttavia scelgono chi lo deve fare, nella consapevolezza che non sempre le nuove generazioni hanno le stesse energie, lo stesso intuito e i medesimi stimoli del fondatore.

Nota bene: il Trust NON è un patto successorio

Parlare di patti successori non è mai elegante ma in tema di Trust è necessario.

E’ noto infatti come in Italia esista ancora il divieto dei patti successori come sancito dall’articolo 458 del codice civile: in breve, è vietato disporre ancora in vita della propria successione o dei diritti di una successione non ancora aperta.

Ci si chiede quindi se si incorre nel divieto di cui sopra nel costituire un Trust per il passaggio generazionale.

Ebbene, la giurisprudenza è concorde nell’escludere il Trust dal divieto dei patti successori per i seguenti motivi:

- il Trust è un atto unilaterale e non è un patto

- l’evento morte non è la causa di attribuzione ma un evento accidentale eventualmente verificabile nel corso del termine di efficacia del negozio (si dice infatti che il Trust non produce mai solo ma anche effetti successori)

- al momento dell’evento morte i beni non appartengono all’asse ereditario, in quanto la proprietà è già stata trasferita in via definitiva e per atto inter vivos al Trustee.

In definitiva, il Trust si rivela essere lo strumento più idoneo a salvaguardare l’azienda, rispetto agli altri strumenti giuridici per il passaggio generazionale ovvero patti di famiglia, usufrutto e nuda proprietà, vincoli di destinazione e S.a.p.a..

Se poi consideriamo che in tema di imposte di successione e donazioni l’Italia è considerato quasi un paradiso fiscale, poiché gode di un regime fiscale assai privilegiato rispetto agli altri paesi europei, il Trust è da considerarsi quale soluzione ottimale per il passaggio generazionale permettendo una pianificazione successoria a tutto campo sia in campo civile sia in campo fiscale.